Hoe werken futures voor Bitcoin?

In december 2017 introduceerden CME en CBOE een Bitcoin future. De één vindt het een ramp, de ander een zegen. Maar wat is een future eigenlijk? En wat is het effect op de koers? In dit artikel duiken we erin.

Futures bestaan al meer dan honderd jaar. In het begin werden ze vooral gebruikt voor grondstoffen zoals graan, katoen, olie en goud. Later kwamen er futures op valuta, rentes en aandelenindexen. En zelfs op het weer.

De oorspronkelijke functie helpt om te begrijpen wat een future eigenlijk is.

Stel dat je net je akker met tarwe gezaaid hebt. Het duurt nog een paar maanden tot de oogst, maar je wil wel beslissingen nemen over investeringen in je boerderij. De tarweprijs is op dit moment gunstig. Bij deze koers is er genoeg geld voor de investeringen.

Je kunt nu een contract sluiten dat je op een bepaalde datum in de toekomst je graan levert tegen een bepaalde prijs die vrij dicht bij de huidige prijs ligt.

Als de prijs nu verder stijgt dan loop je wat extra winst mis, maar je hebt je wel ingedekt tegen prijsdalingen.

Stel dat je een koekjesfabriek hebt. Je staat op het punt om met de supermarkten een super goede deal te sluiten waarbij ze het komende jaar jouw koekjes kopen voor een bepaalde prijs. Het enige risico is de tarwe. Als de inkoopprijs stijgt, dan verdampt de winst. En er past maar voor een maand aan tarwe in de opslag.

Je kunt nu een contract sluiten dat je op een bepaalde datum in de toekomst graan afneemt tegen een bepaalde prijs die vrij dicht bij de huidige prijs ligt.

Als de prijs nu verder daalt, dan loop je wat extra winst mis, maar je hebt je wel ingedekt tegen prijsstijgingen.

Dit is wat een future is: een gestandaardiseerd en verhandelbaar contract dat verplicht om een bepaald goed af te nemen (de koper van de future) of te leveren (de verkoper van de future).

Indekken en speculeren

Met een future kunnen partijen zich dus indekken tegen prijsveranderingen in de toekomst (hedging). Dat is heel zinvol voor tarwe, zoals we hierboven beschreven, maar ook voor tal van andere dingen:

Met een future kunnen partijen zich dus indekken tegen prijsveranderingen in de toekomst (hedging). Dat is heel zinvol voor tarwe, zoals we hierboven beschreven, maar ook voor tal van andere dingen:

- Voedsel (tarwe, mais, rijst, melk, boter, cacao, koffie, katoen)

- Grondstoffen (hout, staal, zilver, goud)

- Energie (gas, olie, elektriciteit)

- Valuta (euro, dollar, yen)

- Aandelen, aandelenindexen, rentes

Door futures te kopen of verkopen, kan een bedrijf zich indekken tegen het risico dat prijzen stijgen of dalen. Dat geeft voorspelbaarheid en het garandeert een bepaald resultaat.

Maar omdat futures vrij verhandelbaar zijn, kun je er ook mee speculeren. Als je een future koopt, dan profiteer je van prijsstijgingen in het onderliggende goed. Interessant als je verwacht dat de prijs van olie gaat stijgen. Of de AEX-index.

En omgekeerd kun je speculeren op een prijsdaling door een future te verkopen. Je profiteert dan van prijsdaling.

Physical delivery en cash settlement

Maar, vraag je je misschien af, wat nou als die future afloopt? Moet ik dan die 1000 vaten olie ook echt afnemen? Waar moet ik dat laten?

Er zijn twee soorten futures.

Bij het type physical delivery zal de verkoper van de future bij het aflopen (expiration) ook echt het onderliggende goed leveren aan de koper van de future.

Bij het type cash settlement zullen koper en verkoper in geld worden gecompenseerd voor het verschil tussen de prijs van het onderliggende goed, en de prijs waarop ze future hebben afgesloten.

Daarbij is het interessant om te weten dat je bij physical delivery de future ook kunt verkopen voor de einddatum, zodat je het onderliggende goed uiteindelijk niet hoeft af te nemen. Je neutraliseert daarmee je positie.

Dit kan omdat men gebruikt maakt van een clearing house, die de tegenpartij is van elke koop of verkoop. Er is geen rechtstreeks contract tussen twee marktpartijen. Je loopt als verkoper daardoor geen risico dat een koper failliet gaat en niet betaalt.

Margin

Als je een future koopt, hoef je niet meteen het hele bedrag af te tikken, en als je een future verkoopt dan krijg je niet meteen het hele bedrag. In plaats daarvan storten beide partijen een bepaald bedrag bij de tussenpersoon, de margin.

Als je een future koopt, hoef je niet meteen het hele bedrag af te tikken, en als je een future verkoopt dan krijg je niet meteen het hele bedrag. In plaats daarvan storten beide partijen een bepaald bedrag bij de tussenpersoon, de margin.

De hoogte van dit bedrag is afhankelijk van de volatiliteit van de onderliggende waarde. Volgens de CME is het vaak ergens tussen de 3 en 15%. Bij Bitcoin is het een stuk hoger, bij CME 35% en bij CBOE 40%.

Die margin werkt als een hefboom. Als je maar 10% van de onderliggende waarde (de olie, het goud, de bitcoin) als margin hoeft te storten, kun je met je geld dus meer profiteren van stijging of daling dan als je de onderliggende waarde zelf zou kopen.

Om te voorkomen dat een clearing house de dupe wordt van een faillissement van één van de partijen, wordt dagelijks de koers van de future vastgesteld, en het verschil verrekend met de margin.

Als de koers in een voor jou ongunstige richting gaat, gaat het verschil af van je margin. En anders komt het erbij. Als de margin onder een bepaalde grens komt, moet je bijstorten (margin call).

De koers van de future volgt de koers van de onderliggende waarde. Maar niet helemaal. De future kan goedkoper of duurder zijn, en het verschil wordt beïnvloed door allerlei factoren. Daarover schrijven we in het volgende artikel.

Bitcoin futures

Sinds december 2017 zijn er Bitcoin futures bij de twee grote, gereguleerde financiële instellingen CME en CBOE. Sindsdien kunnen allerlei spelers speculeren op de koers van Bitcoin zonder dat ze die zelf hoeven te bezitten.

En dat is belangrijk voor de meeste institutionele partijen (zoals pensioenfondsen, vermogensbeheerders of universiteiten), omdat zij alleen op gereguleerde beurzen mogen handelen, en het technische risico van het zelf bezitten van bitcoins niet mogen nemen.

De vraag wordt vaak gesteld of grote partijen door middel van futures de prijs van Bitcoin kunnen beïnvloeden.

Als het grootste deel van de handel plaatsvindt in de futures van een bepaald goed, en niet in het goed zelf, dan kan (door arbitrage) de koers van de futures leidend worden. Men noemt dat soms gekscherend "the tail wagging the dog" (de staart kwispelt de hond) omdat het afgeleide de prijs bepaalt van het origineel.

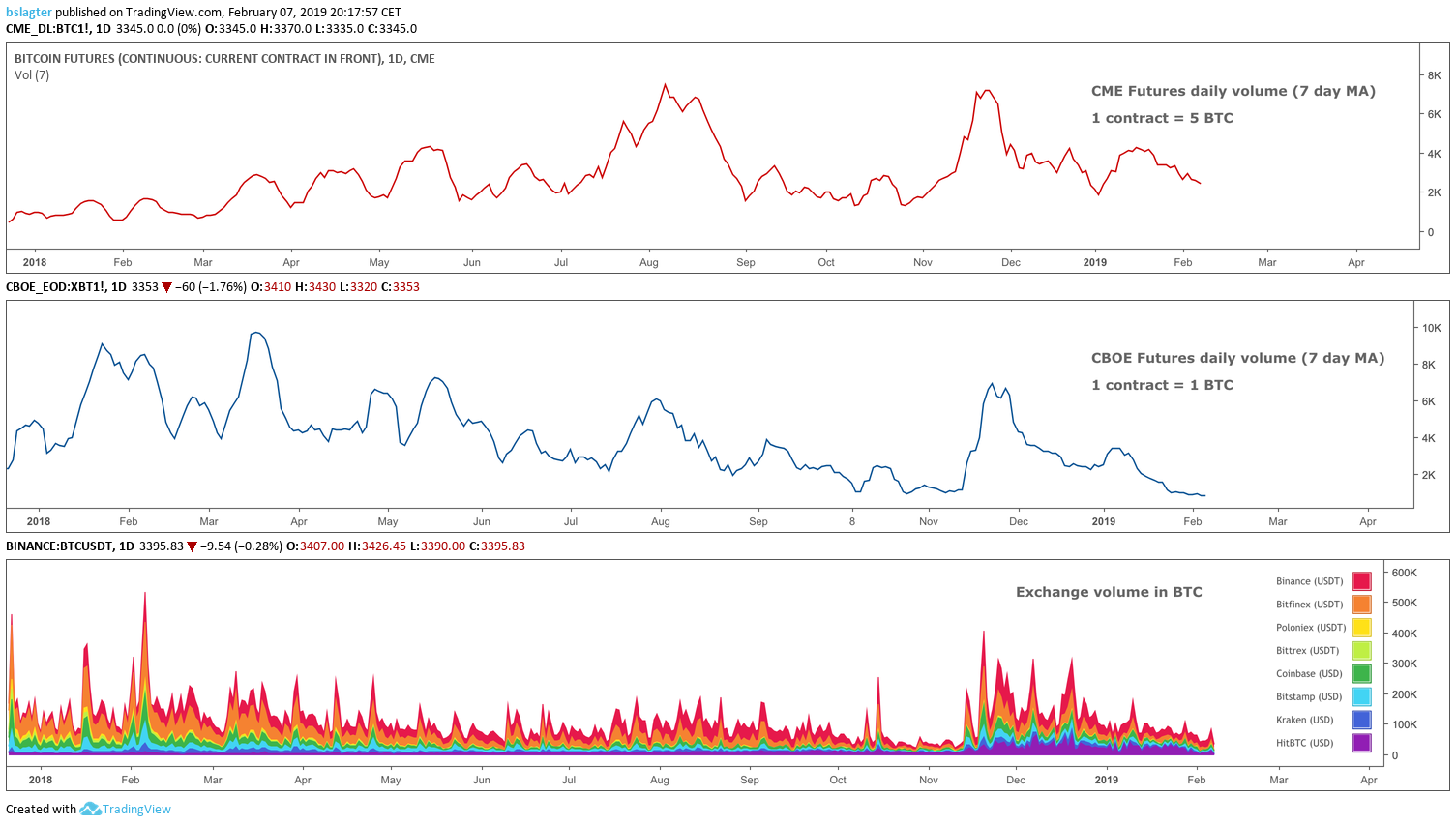

Dat is bij Bitcoin nu nog niet aan de orde. Het volume van de futures is nog een stuk lager dan van Bitcoin zelf. Ook is arbitrage nog niet vanzelfsprekend. Dat gaat in de toekomst zeker veranderen.

Een ander verhaal is marktmanipulatie. Dat is verboden, maar niettemin in allerlei gereguleerde markten geregeld aan de orde. En in het ongereguleerde crypto haast gegarandeerd.

Als je (heel) veel bitcoins bezit kun je geld verdienen door vlak voor het sluiten van de future de Bitcoin-koers te beïnvloeden. Een trucje bekend als "banging the close". Het geeft whales een extra manier om geld te verdienen aan manipulatie. Maar zonder futures zou ze dat net zo goed lukken.

Voorlopig is de invloed van futures nog heel beperkt. Dat kan snel anders worden als grote institutionele partijen een positie innemen in Bitcoin. Risico's die ze lopen op hun fysieke bitcoins kunnen ze dan afdekken met futures. We houden het volume op CME en CBOE daarom goed in de gaten.

In een volgend artikel bekijken we wat de betekenis is van het verschil tussen de koers van de future en van Bitcoin zelf.

Iedereen heeft een mening

Onder de noemer Opinie schrijven we regelmatig over een spraakmakende podcast, video of tweetstorm.

We zijn het niet noodzakelijkerwijs eens met de spreker of schrijver, maar vinden het interessant genoeg om

te delen, duiden en ondertitelen.