Elke halving en elke bull market legt de lat een stukje hoger

"Ik ben ervan overtuigd dat er over 20 jaar ofwel een enorm transactievolume is, of geen volume", zo schreef Satoshi in 2010. In dit artikel verkennen we de dynamiek achter deze uitspraak: elke halving en elke bull market legt bitcoin de lat een stukje hoger, en een weg terug is er niet.

Dit artikel maakt deel uit van een serie over de derde bitcoin halving. Als je bij het begin wilt beginnen, lees dan hier het eerste deel.

In het vorige artikel in deze serie hebben we gekeken naar het effect van de komende halving op de beveiliging van het bitcoin-netwerk. Het verdient de aanbeveling om dat artikel eerst te lezen, voordat je met dit artikel verder gaat.

Op dit moment is het beveiligingsbudget ongeveer $18 miljoen per dag, en na de halving in mei van dit jaar zal dat halveren naar $9 miljoen. Het is niet erg als dat eventjes wat lager is, dat laat de zwakke broeders failliet gaan. De dood van het individu maakt het collectief sterker, zegt Taleb in zijn boek Antifragile.

Maar we moeten voorkomen dat het voor een kwaadwillende haalbaar (of zelfs gemakkelijk) wordt om voor lange tijd de meerderheid van de rekenkracht in handen te krijgen, want dan is bitcoin niets meer waard als digitaal goud of wereldwijd geldsysteem.

Dat voorkomen we door het heel duur en heel onpraktisch te maken om de helft van de rekenkracht te verwerven of te stelen. Daartoe werpen we twee drempels op:

- We houden de rekenkracht voldoende gedecentraliseerd.

- We houden de investering voor het verwerven van rekenkracht hoog genoeg.

Als het beveiligingsbudget langdurig ver onder het niveau daalt waarop het eerder langdurig was, dan zorgt dat voor faillissement van miners, en daardoor centralisatie van rekenkracht, en een overschot aan ongebruikte hardware, faciliteiten en personeel.

Het is dan voor elke grote boef, bank of natiestaat praktisch en financieel haalbaar om bitcoin het zwijgen op te leggen.

Het opstarten van bitcoin

Bij de conceptie van bitcoin is vastgelegd dat er uiteindelijk bijna 21 miljoen bitcoins zullen zijn, en op welke manier die in omloop zullen worden gebracht. Om dat beeld nog even op te frissen laten we hier nogmaals de tabel uit het eerste deel van deze serie zien:

| Datum | Reward era | Block | BTC per block | BTC in omloop | % in omloop |

|---|---|---|---|---|---|

| 3 jan. 2009 | 1 | 0 | 50 | 10.500.000 | 50.00% |

| 28 nov. 2012 | 2 | 210.000 | 25 | 15.750.000 | 75.00% |

| 9 jul. 2016 | 3 | 420.000 | 12.5 | 18.375.000 | 87.50% |

| mei 2020 | 4 | 630.000 | 6.25 | 19.687.500 | 93.75% |

| 2024 | 5 | 840.000 | 3.125 | 20.343.750 | 96.88% |

| 2028 | 6 | 1.050.000 | 1.5625 | 20.671.875 | 98.44% |

| 2032 | 7 | 1.260.000 | 0.78125 | 20.835.937 | 99.22% |

| 2036 | 8 | 1.470.000 | 0.390625 | 20.917.968 | 99.61% |

| 2040 | 9 | 1.680.000 | 0.195313 | 20.958.984 | 99.80% |

| 2044 | 10 | 1.890.000 | 0.097656 | 20.979.492 | 99.90% |

De block subsidy is een manier om bitcoin op te starten, om het in een staat te brengen waarin de transactiekosten voldoende zijn als beveiligingsbudget. Uiteindelijk moet bitcoin op eigen benen staan, en moet subsidie niet meer nodig zijn.

Traditioneel wordt dan verwezen naar het jaar 2140, waarin de allerlaatste satoshi als block subsidy wordt uitgegeven. Maar praktisch ligt dat punt bijna een eeuw eerder.

In 2048 is 99,9% van alle bitcoin in omloop gebracht, en halveert de block subsidy naar 0,04 btc per block, of 7 btc per dag.

Als bitcoin voor altijd op de huidige koers van $10.000 blijft, zal de block subsidy dan gedaald zijn tot een miezerige $70.000 per dag. Met zo'n laag bedrag ligt het bitcoin-netwerk voor het oprapen.

Maar ook met een koers van $1 miljoen is het budget nog maar $7 miljoen per dag, veel lager dan vandaag, en zeker veel te laag voor de enorme waarde die bitcoin met zo'n koers zou hebben.

In welk jaar het omslagpunt ligt van subsidie naar transactiekosten, dat hangt af van de groei van bitcoin, en dan met name de groei van de transactiekosten. Laten we eens kijken waar die transactiekosten heen moeten groeien om het netwerk adequaat te beveiligen als er geen block subsidy meer is.

Het beveiligingsbudget op basis van transactiekosten

De vraag is welk beveiligingsbudget voldoende is om bitcoin veilig en gedecentraliseerd te houden. Zo'n budget kun je op twee manieren definiëren:

- In verhouding tot de totale waarde van bitcoin, de market cap. Dat is namelijk het vermogen dat beveiligd moet worden.

- In verhouding tot de gemiddelde transactiewaarde van een block van bitcoin. Dat is namelijk wat er elk block op het spel staat.

Dan Held schreef hier vorig jaar een uitgebreid artikel over, en suggereerde daarin dat uiteindelijk een dagelijks beveiligingsbudget van ongeveer 0,001% van de market cap voldoende zou moeten zijn.

Bij de huidige koers van $10.000 is de market cap ongeveer $180 miljard, en het dagelijks beveiligingsbudget dus ongeveer $1,8 miljoen. Daar zitten we dus een factor 10 boven.

Dat betekent niet dat het budget dus wel een factor 10 omlaag kan, we hebben juist geconstateerd dat als het beveiligingsbudget langdurig ver onder het eerdere beveiligingsbudget ligt, dat daarmee centralisatie op de loer ligt.

Laten we hiermee eens de volgende gedachtenoefening doen. Wat zou de maximale market cap, en dus de koers, mogen zijn als we voor altijd het beveiligingsbudget op $18 miljoen per dag houden, en dat betalen uit de transactiekosten?

Dat zou betekenen dat $18 miljoen gelijk is aan 0,001% van de market cap, en dat de market cap dus 1800 miljard is, en 1 bitcoin dus $85.000 kost. Tot die koers is het huidige beveiligingsbudget dus voldoende. Overigens moeten we niet teveel aan dit exacte bedrag ophangen, het gaat om de orde van grootte. Die 0,001% van Dan Held is tenslotte ook maar een aanname.

Het crossover point

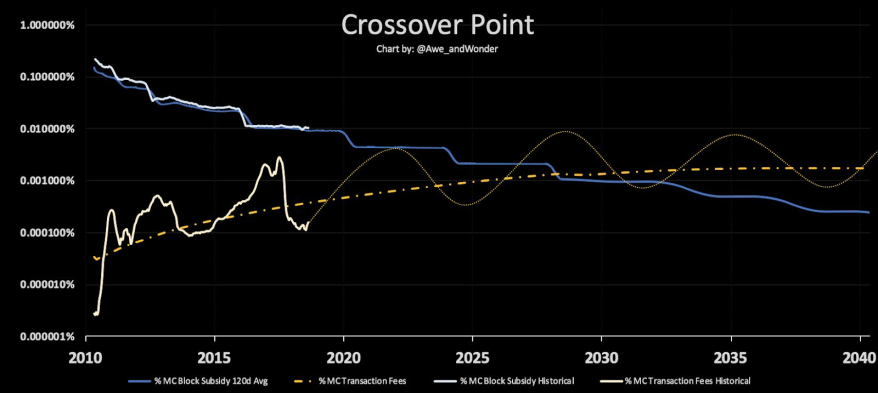

Naarmate de tijd vordert zal de block subsidy een kleiner deel van de block reward vormen, en de transactiekosten een groter deel. Tot op het punt dat ze beide evenveel opbrengen, het crossover point.

In het artikel van Dan Held wordt een analyse getoond die op basis van de trend van transactiekosten en block subsidy het crossover point ergens rond 2030 verwacht.

Deze analyse is te reproduceren door de block subsidy en de transactiekosten als percentage van de market cap in een tabel te zetten, zie hieronder:

| Datum | Reward era | BTC per dag | Subsidy % MC | Fee % MC | Subsidy % reward | Fee % reward |

|---|---|---|---|---|---|---|

| 3 jan. 2009 | 1 | 7200 | 0.0686% | 0.0001% | 100% | 0% |

| 28 nov. 2012 | 2 | 3600 | 0.0229% | 0.0002% | 99% | 1% |

| 9 jul. 2016 | 3 | 1800 | 0.0098% | 0.0004% | 96% | 4% |

| mei 2020 | 4 | 900 | 0.0046% | 0.0006% | 88% | 12% |

| 2024 | 5 | 450 | 0.0022% | 0.0008% | 73% | 27% |

| 2028 | 6 | 225 | 0.0011% | 0.0009% | 55% | 45% |

| 2032 | 7 | 112,5 | 0.0005% | 0.0010% | 35% | 65% |

| 2036 | 8 | 56,3 | 0.0003% | 0.0010% | 21% | 79% |

| 2040 | 9 | 28,1 | 0.0001% | 0.0010% | 12% | 88% |

| 2044 | 10 | 14,1 | 0.0001% | 0.0010% | 6% | 94% |

We zien dan inderdaad dat ergens tussen 2028 en 2032 de subsidy en de transactiekosten gelijk aan elkaar zijn. Ook zien we dat rond 2040 de subsidy er niet echt meer toe doet, met maar ongeveer 10% van de block rewards.

We zullen dus na de halving van mei dit jaar nog zo'n 3 tot 4 halvings meemaken die significant effect hebben op het beveiligingsbudget.

Bij elk van die halvings zal de koers een stuk hogere moeten worden om het beveiligingsbudget op niveau te houden, waarbij transactiekosten een steeds grotere rol moeten spelen. Uiteindelijk zou dat dan kunnen uitkomen bij de $85.000 waar we het eerder over hadden.

Het probleem van bull markets

Je zou kunnen zeggen dat bitcoin de komende 20 jaar langzaam kan groeien naar die $85.000, en dat miners tegen die tijd kunnen leven van de transactiekosten. De praktijk is weerbarstiger.

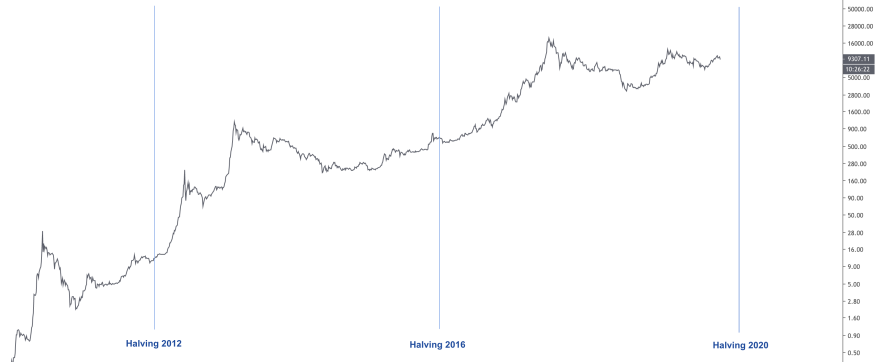

Als we kijken naar de ontwikkeling van de bitcoinkoers in de afgelopen 11 jaar dan valt het volgende daaraan op:

- Het is verre van een gladde, geleidelijk stijgende lijn, het is een grillig berglandschap.

- Bull en bear markets elkaar wisselden af, en elke bull market brengt ons een trede hoger.

- De cyclussen worden langer, en de volatiliteit minder.

Stel dat we in de komende twee jaar een bull market krijgen waarbij de koers stijgt naar $100.000 per bitcoin, zoals velen verwachten, en het stock-to-flow model voorspelt. Dan zullen miners flink investeren in nieuwe faciliteiten, meer apparatuur en meer rekenkracht. Er valt dan met de block subsidy van de komende era namelijk 900 btc per dag te verdelen, dat is $90 miljoen per dag.

Dat is goed nieuws voor bitcoin, want het maakt het duurder om aan te vallen, en hopelijk ook moeilijker door toegenomen decentralisatie.

Maar het tilt ook de nieuwe ondergrens van het beveiligingsbudget omhoog. Als we een paar jaar een beveiligingsbudget hebben gehad van $90 miljoen per dag, kun je niet zonder zeer groot risico terug naar de $9 miljoen per dag die we in mei dit jaar hebben, terwijl dat een paar jaar geleden nog waanzinnig veel was.

En dat patroon zien we telkens opnieuw. Toen bitcoin naar $1000 ging in 2017, was het beveiligingsbudget $1,8 miljoen per dag, een prima bedrag voor dat moment. Maar nu zou het vernietigend zijn.

Het verschil wordt nog groter als er halvings tussen zitten. Toen bitcoin voor het eerst eventjes $1000 aantipte in 2013 was het beveiligingsbudget bij een block subsidy van 3600 btc per dag $3,6 miljoen. Als bitcoin volgend jaar naar $1000 zou gaan, twee halvings later, dan is het beveiligingsbudget met dezelfde koers nog maar $0,9 miljoen per dag.

Merk op dat de blockchain zelf gewoon blijft werken. De overgebleven miners zullen nog steeds blocks maken. De difficulty adjustment zal ervoor zorgen dat de block time na een tijdje weer keurig 10 minuten is. Alleen de drempel wordt wel erg laag om te tornen aan essentiële eigenschappen van bitcoin, zoals oncensureerbaarheid en onvervalsbaarheid.

Elke bull market legt de lat een stukje hoger.

Het opstarten van bitcoin is eenrichtingsverkeer

Je kunt je afvragen dat als bitcoin met een koers van $1000 begin 2017 veilig was, waarom zou dat dan nu niet meer veilig zijn?

De reden is dat het mining-landschap van toen paste bij het beveiligingsbudget van $1,8 miljoen per dag. Nu is het budget het 10-voudige, en er zijn daarom veel meer faciliteiten, apparaten, investeringen en mensen dan toen betrokken.

Door de stijging van de koers van $1000 naar $10.000, en dus het beveiligingsbudget van $1,8 miljoen naar $18 miljoen is de wereld veranderd. De terugweg is anders dan de heenweg. En de tweede keer van $1000 naar $10.000 zou er anders uitzien dan de eerste keer.

Zeker als het zich in een andere reward era afspeelt. Stel je voor dat de koers in 2030 naar $1000 zou gaan. Dan is het beveiligingsbudget met een block subsidy van 225 btc per dag nog maar $225.000 per dag. Een schijntje.

Niet alleen het mining-landschap heeft zich aangepast aan de hogere prijs. Ook het ecosysteem om bitcoin heen. Alle bedrijven die diensten aanbieden en producten verkopen zijn afhankelijk van een bepaalde koers en/of het gebruik dat daarmee samenhangt.

De koers heeft best wat bewegingsvrijheid, maar de halvings en de bull markets leggen allebei de lat elke keer een stukje hoger.

Het effect van beide wordt steeds kleiner. De halvings zullen steeds minder relevant worden naarmate transactiekosten een groter deel van de block reward vormen. De bull markets zullen minder heftig worden naarmate bitcoin een groter deel van het vermogen in de wereld heeft gevangen.

Waar komt de weg omhoog uit?

In het begin hadden we het hypothetische scenario uitgewerkt dat het beveiligingsbudget gelijk zou blijven tot aan het moment dat de block rewards alleen nog uit transactiekosten bestaan. Dat zou een koers opleveren van $85.000.

Daarna hebben we gezien dat dit onrealistisch is, omdat bull markets de lat elke keer een stuk hoger zullen leggen. Hoeveel hoger, is dan de vraag? Waar zouden we uitkomen?

Laten we eerst een benadering maken van de maximale waarde die bitcoin realistisch gezien kan krijgen. Dit is uitgedrukt in dollars van dit moment, dus zonder (hyper)inflatie, want het beveiligingsbudget is ook in dollars van nu.

We kunnen de vele optimistische toekomstverwachtingen samenvatten in twee hoofdscenario's:

- Bitcoin wordt net zo groot als goud, vanuit de functie van store of value, of het digitale goud. De totale waarde van goud is nu ongeveer $8000 miljard. Dat komt grofweg overeen met een koers van $400.000 per bitcoin.

- Bitcoin wordt een wereldwijd geldsysteem, en vervangt een wezenlijk deel van al het nu bestaande geld. De extreme vorm van dit scenario is hyperbitcoinization, waarbij bitcoin praktisch alles vervangt en gebruikt wordt als rekeneenheid. Schattingen van de koers die hierbij hoort lopen uiteen van $2,5 miljoen tot $10 miljoen per bitcoin.

Laten we eens aannemen dat een koers van $1 miljoen per bitcoin, of een totale marktwaarde van $21.000 miljard, betekent dat bitcoin volwassen is geworden:

- Het is een volwassen technologie, de kinderziektes zijn eruit, iedereen kan het gebruiken en een flink deel van de wereldbevolking gebruikt het ook.

- De waarde is tamelijk stabiel, de koers stijgt niet meer 1000% in een jaar, of daalt 85% in een jaar.

- De gebruikers zijn met elkaar bereid om een flink beveiligingsbudget op te hoesten door de transactiekosten die ze met elkaar betalen.

Dit punt moeten we plaatsen na het crossover point, laten we zeggen in 2035.

Je zou dan die andere twee punten daar omheen kunnen plaatsen. Het digitale goud met een bitcoinkoers van $400.000 in 2030, en een wereldwijd geldsysteem met een bitcoinkoers van $2,5 miljoen in 2040.

Wat als bitcoin dat niet haalt?

Ja, en dan volgt nu verreweg de spannendste vraag.

Wat als we onderweg wat vertraging oplopen? Wat als er een nare bug wordt gevonden, en overheden bitcoin dat aangrijpen om het te verbieden, en dat de koers vervolgens gedumpt wordt naar $1000? Zijn we dan gewoon een paar jaartjes later?

Een paar jaartjes speling is er misschien wel. Maar geen 10 jaar. Want het ritme is min of meer vastgelegd door de halvings.

In 2035 is 99,5% van alle bitcoin uitgedeeld en moet er grootschalig gebruik zijn om de deelnemers bereid te vinden om een groot budget op tafel te leggen voor de beveiliging. Want zonder een groot budget is het netwerk kwetsbaar voor allerlei soorten aanvallen van rijke partijen die het zat zijn en de boel willen stoppen.

Maar bitcoin kan toch niet kapot? Desnoods overleeft het underground met radioverbindingen voor de transacties.

Natuurlijk. Er zullen altijd een paar knutselaars overblijven die een node in de lucht houden. Maar van een wereldwijd geldsysteem kun je dan niet meer spreken. De overgrote meerderheid van de bevolking zal het niet gebruiken, en het zal niet geïntegreerd zijn in het dagelijks leven.

Het is niet voor niets dat Satoshi Nakamoto zelf in 2010 hier al het volgende over zei:

Over een paar decennia, als de beloning te klein wordt, zullen transactiekosten de belangrijkste compensatie worden voor nodes. Ik ben ervan overtuigd dat er over 20 jaar ofwel een enorm transactievolume is, of geen volume.

Bij bitcoin is het alles-of-niets. En het pad van niets naar alles is aan beide kanten begrensd. Het moet niet te snel omhoog, maar ook niet te langzaam.

Op dat pad liggen technologische ontwikkelingen, een groot ecosysteem van diensten en producten er omheen, regelgeving en officiële acceptatie, en misschien wel het allerbelangrijkste: gebruiksvriendelijkheid.

Als we niet in staat zijn om bitcoin zo gebruiksvriendelijk te maken dat iedereen er zonder frictie en met veel plezier gebruik van kan maken, dan gaan we de sprong niet maken van het kleine clubje nerds (de innovators) naar de hele wereld (de majority). Maar daarover in een later artikel meer!

Iedereen heeft een mening

Onder de noemer Opinie schrijven we regelmatig over een spraakmakende podcast, video of tweetstorm.

We zijn het niet noodzakelijkerwijs eens met de spreker of schrijver, maar vinden het interessant genoeg om

te delen, duiden en ondertitelen.